Erdoğan’ın Hataları Türkiye’yi İflasa Sürükledi

Erdoğan’ın Hataları Türkiye’yi İflasa Sürükledi

Koca ülke zaten S&P, Moody’s ve Fitch ile uğraşıyorduk, siz de nereden çıktınız?

Erdoğan’ın Hataları Türkiye’yi İflasa Sürükledi

Koca ülke zaten S&P, Moody’s ve Fitch ile uğraşıyorduk, siz de nereden çıktınız?

Finans Yazarı: Frank Stocker, WELT, 30 Nisan 2020

Çeviren: Ercan Caner, Sun Savunma Net, 09 Mayıs 2020

Türkiye, Birleşik Devletler ile Türkiye arasında yaşanan siyasi tartışmalar nedeniyle liranın yeni düşüşünden oldukça endişelidir. Kaynak: WeLT

Türk lirası haftalardır düşüşte, ülkenin yabancı para rezervleri neredeyse tükenmek üzere. Bu durum ulusal bir iflasa dahi neden olabilir. İki ülke kurtarıcı olarak devreye girebilir, fakat onlar da Türkiye’nin temel problemini çözemezler.

En azından yeni korona virüs vaka sayıları giderek azalmaktadır. Türkiye’deki vaka sayısı hâlâ buradakinin (Almanya) iki katı kadar yüksektir. Bununla birlikte şimdi çok daha fazla sayıda insana test uygulanmaktadır. Salgını kontrol altına almak maksadıyla, başlangıçta uygulanan karmaşık politika sonrasında ülke giderek salgını çok daha iyi kontrol altına almaktadır.

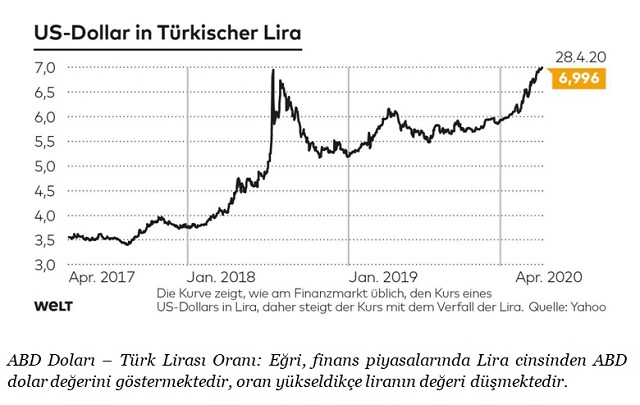

Ancak salgınla mücadelede gösterilen bu başarı, ülkenin giderek değer kaybeden para birimi için geçerli değildir. Haftalardır büyük bir düşüşün içinde olan Türk lirasının durumu 2018 yılında yaşananları hatırlatmaktadır. ABD Doları, Mart ayı başlarında hâlâ altı lirayken, Salı günü yedi lirayı geçmiştir ve bu değer kaybının ne zaman duracağı da belli değildir. Bunun nedeni; Türk ekonomisinin yıllardır bilinen, fakat hükümet tarafından ele alınmayan yapısal problemlerinin artık ortaya çıkmış olmasıdır. Bu ulusal bir iflasa dahi neden olabilir.

DZ Bankası uzmanı Tobias Gruber; bugüne kadar korona virüs kriziyle mücadelesinde Erdoğan’a bir not vermek zorunda kalınsaydı, bazen tutarsız ve birbiriyle çatışan tutumları nedeniyle bu notun oldukça düşük olacağını ifade etmektedir. Okullar ve üniversiteler hızla kapatılırken ekonomiyi tehlikeye sokmamak maksadıyla fabrikalar çalışmaya devam etmişlerdir.

Sokağa çıkma yasağı öylesine geç duyurulmuştur ki halk paniklemiş ve tam da sokağa çıkma yasağının hedefine aykırı bir şekilde marketlere akın ederek büyük miktarda toplu alışveriş yapmıştır.

Tobias Gruber’e göre bütün bu olup bitenler liranın mevcut zayıflığını açıklayan bulmacanın sadece küçük bir parçasıdır. Hükümetin son yıllarda ekonomiyi istikrarlı bir yapıya kavuşturmadaki başarısızlığı çok daha ciddi bir durumdur. Ülke ekonomisinin durumu, kredi derecelendirme kuruluşu Scope tarafından yapılan bir araştırma sonuçlarında net bir şekilde görülmektedir. Scope derecelendirme kuruluşu, dış şoklara ne kadar dayanıklı olduklarını görmek maksadıyla 63 ülkenin ekonomilerini karşılaştırmıştır. Son sırayı Gürcistan’ın aldığı karşılaştırmada; Türkiye Arjantin’den dahi kötü bir performansla sondan ikinci sırada yer almıştır.

Temel problem, ülkenin yabancı sermayeye olan büyük bağımlılığıdır. Başta şirketler olmak üzere özel sektörün yabancı para cinsinden borç miktarı; 2018 yılı Şubat ayında ulaştığı 223 milyar dolarlık zirve noktasından 175 milyar dolara düşmüş durumdadır. Scope derecelendirme kuruluşu uzmanı Dennis Shen’e göre; Zayıflayan Türk lirası, yabancı para cinsinden borçlanan şirketleri çok zor bir duruma sokmaktadır.

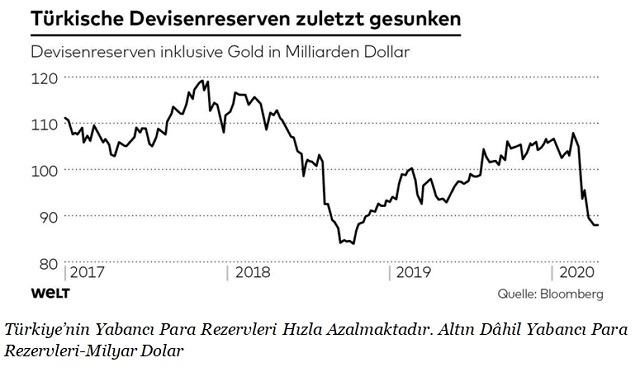

Merkez Bankasının Başı Dertte

Fakat yabancı para ile borçlanan sadece özel şirketler değildir, devlet de dövizle borçlanmış durumdadır. Dünya Bankasına göre; merkezi hükümetin borcunun %53’ü yabancı para cinsindendir ve 2019 yılı sonunda ödenmesi gereken kısa vadeli borç 123 milyar dolardır. Bu rakamlar, sadece 88 milyar dolar seviyesindeki döviz rezerviyle çelişmektedir.

Bu durum Merkez bankasını büyük bir baskı altına sokmaktadır. BayernLB’den (Bayerische Landesbank) uzman Wolfgang Kiener; Merkez Bankasının bugüne kadar müdahale ederek Türk Lirası üzerindeki değer düşürme (devalüasyon) baskısına karşı koymayı başardığını, fakat mevcut düşük döviz rezervleri nedeniyle bunun uzun vadede pek mümkün görünmediğini ifade etmektedir. Genel olarak piyasalar giderek Türkiye’nin yüksek dış borcunu yeniden finanse edebileceğinden şüphe duymaktadır.

Her durumda, tahvil yatırımcıları için bir nevi sigorta anlamına gelen kredi temerrüt takas (CDS – Credit Default SWAPs)[i] maliyetleri zaten çok yükselmiş durumdadır. Kiener’e göre bu durum bir temerrüt olma olasılığının önemli ölçüde arttığını göstermektedir. Sonrasında devlet resmen iflas etmiş olacaktır.

Paris merkezli Société Générale finans şirketinden Phoenix Kalen’in değerlendirmeleri de aynı yöndedir. Türkiye’nin manevra alanının giderek daraldığına dikkat çeken Bayan Kalen, Türk yetkililerin para birimini tamamen serbest bırakma veya alternatif olarak daha sıkı sermaye kontrolüne zorlanabileceğinden korkmaktadır. Para biriminin tamamen serbest bırakılması, kurda ciddi bir çöküş ve sonrasında da sorunların daha da büyümesi anlamına gelmektedir.

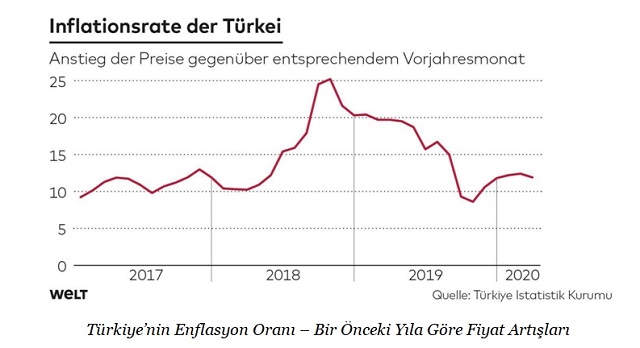

Ve sanki bunlar yeterli değilmiş gibi Türkiye Merkez Bankası problemleri daha da kötüleştirmektedir. Bir hafta önce kilit faiz oranlarında yeniden yüzde bir oranında azalma yaparak 8.75’e düşürmüştür. 2018 yılında meydana gelen son para birimi krizinde ise çöküşü durdurmak maksadıyla faiz oranı %24’e yükseltilmiştir. O zamandan beri aşamalı olarak bir geriye dönüş yaşanmaktadır.

Ancak enflasyon oranı hâlâ %12’nin biraz altındadır. Bu durum gerçek faiz oranının eksi 3,2 seviyesinde gerçekleşmesine neden olmaktadır. Kriz sonrasında fiyatlardaki artış oranının hafifçe düşmesi muhtemeldir. Ancak bu kesin değildir ve negatif gerçek faiz oranı da uzun süreden beri sermayeyi daha da fazla korkutmaktadır.

Scope derecelendirme kuruluşu uzmanı Dennis Shen, bu tür makroekonomik dengesizlikler ve Türkiye’nin ekonomik politikasının kalitesi ile ilgili uzun vadeli sorunların, özellikle küresel kırgınlığın yaşandığı bu dönemde yatırımcının güvenini etkilediğini ifade etmekte ve bu zor durumun devam etmesi durumunda ülkenin finansal bir krize gireceğinden korkmaktadır. Shen, ülkenin böyle bir krize yuvarlanması durumunda, kesinlikle Uluslararası Para Fonundan (IMF-International Monetary Fund) olmasa da Katar ve Çin gibi ülkelerden yardım alabileceğine de inanmaktadır. Bunun nedeni; Cumhurbaşkanı Erdoğan’ın Uluslararası Para Fonuna karşı büyük bir antipati duymasıdır.

Scope derecelendirme kuruluşu uzmanı Dennis Shen, Katar ve Çin’den alınabilecek yardım kredilerinin kısa vadede iflasın önüne geçebileceğini, fakat uzun vadede ülkenin temel problemini çözmeyeceğini, bunu başarmak için dış sermayeye olan bağımlılığın azaltılması ve Türkiye’nin uzun vadeli yatırımlar için bir cazibe merkezi olarak çekiciliğinin artırılması gerektiğinin altını çizmektedir. Bunu yapabilmenin yolu da uzun vadede enflasyonu düşürmek için yapısal reformların uygulanması ve hükümetin bütçe açığının azaltılmasından geçmektedir.

Bununla birlikte bugüne kadar bu tür tedbirlerin alındığına yönelik hiçbir işaret bulunmamaktadır. Bu nedenle bütün analizciler, liranın değerinin artacağına inanmak için ortada hiçbir neden görmemektedir. Bu düşüş çok daha aşağılara doğru inecektir.

Çevirenin Notları: Yazı aslına sadık kalınarak çevrilmiştir ve yazar, yayıncı kuruluş, düşüncelerini paylaşan diğerleri ve Scope derecelendirme kuruluşunun görüşlerini yansıtmaktadır. Yazının çevrilerek paylaşılması Sun Savunma Net sitesi ve çevirenin, yazıda ifade edilen görüş ve ileri sürülen iddiaları paylaştığı anlamına gelmemektedir. Yazının orijinal metnine aşağıdaki link üzerinden erişebilirsiniz.

Kredi Derecelendirme Kuruluşları

Bugüne kadar; S&P, Moody’s ve Fitch gibi derecelendirme kuruluşlarını fazlasıyla duyduk ve bu kuruluşların piyasalardaki rolü hakkında yeterli bilgi sahibi olduk. Çok kısa özetlemek gerekirse; ülkeler ve uluslararası şirketlerin kredi riskleri, bu derecelendirme kuruluşlarının verdiği notlara göre belirlenmektedir. Notları hangi ölçütlere göre verdikleri bilinmeyen, not verme süreçleri şeffaf olmayan, tarafsızlıkları hep sorgulanan ve bazı ülkelerin siyasi amaçlarına hizmet eden derecelendirme şirketlerine şimdi bir de Scope Ratings eklendi.

Scope Ratings Kuruluşunun Misyonu

Scope Ratings Almanya merkezli bir kredi derecelendirme kuruluşudur ve web sitesinde misyonunu aşağıdaki şekilde tanımlamıştır:

‘‘Almanya merkezli bir kredilendirme ajansı olarak sermaye piyasalarında daha fazla şeffaflığa katkı sağlamak ve uluslararası yatırımcılar ve ihraççılar[ii] için mevcut derecelendirme kuruluşlarına Avrupalı bir alternatif olmaktır. Bir derecelendirme kuruluşunun coğrafik kökeni kendi başına bir kalite göstergesi olmasa da Avrupa, Asya veya Amerika’da olsun, her bir ülkenin kültürel ve makroekonomik özelliklerini anlamak, belirli market segmentlerinin analizinde çok önemlidir. İşte, Scope Ratings’in fark yaratacağı yer burasıdır.

Avrupa’da nispeten yeni bir oyuncu olsak da 2002 yılından beri Almanya sermaye piyasalarında, özellikle emlak sektöründe büyük bir market deneyimi kazandık. Uluslararası deneyimli analizcilerden oluşan ekibimizle hizmetlerimizi Avrupa’nın her yerindeki yatırımcılar ve ihraççılara yaymayı hedefliyoruz. Günümüz sermaye piyasalarındaki değerlendirme kuruluşları arasındaki fikirlere daha çok düşünce çeşitliliği katmayı, başta finans kurumları ve yapılandırılmış finans olmak üzere, Avrupa’nın her yerindeki yatırımcılar ve ihraççılara daha iyi hizmet etmeyi dört gözle bekliyoruz.’’

Kısaca; ülkelerin kültürel ve makroekonomik özelliklerini daha iyi bildiğini iddia eden Scope Ratings, açıkça ifade etmese de ABD merkezli S&P, Moody’s ve Fitch derecelendirme kuruluşlarından çok daha iyi hizmet vereceğini iddia etmektedir.

Dennis Shen Kimdir?

Kendi sitesinde yer alan bilgilere göre Dennis Bey, Çin’in Sichuan Eyaletinde doğan ve Birleşik Devletlerde yetişen, İngilizce, Çince ve Almanca konuşan ve Berlin’de ikamet etmekte olan bir makroekonomi uzmanıymış. Ülke değerlendirmeleri direktörlüğünü yapan Dennis Bey İtalya, Birleşik Krallık, Türkiye, Çin, Norveç, Danimarka, İsveç, Finlandiya, İrlanda ve Bulgaristan ülkelerinin analiz ve kredi notlarının belirlenmesinden sorumluymuş.

CNBC Europe ve Bloomberg TV Bulgaristan televizyonlarında görünüyormuş. Shen Beyin yazıları; diğer uluslararası yayınların yanı sıra: yazılı ve çevrimiçi olarak; Bloomberg, Wall Street Journal, Financial Times, Reuters, Fortune, BBC, Dow Jones, Telegraph, Handelsblatt, dpa, Die Welt, Börsen-Zeitung, Der Spiegel, Les Échos, Le Monde, L’Agefi, Milano Finanza, la Repubblica, ANSA, Cinco Días, Finansavisen, Der Standard adlı medya kuruluşlarında yayımlanıyormuş.

Société Générale

Bir grup girişimci tarafından 1864 yılında Fransa’da ticaret ve endüstrinin geliştirilmesi maksadıyla kurulan Société Générale, tamamen şirketlerin geliştirilmesini desteklemek rolünü benimsemiştir. Geleceğimizi birlikte inşa ederken; Société Générale günümüzde de bu girişimci ruhunu sürdürmeye devam etmektedir.

150 yıldan fazla bir süredir Société Générale müşterilerine daha iyi hizmet edebilmek için kendisini sürekli olarak yenilemektedir. Müşterilerimiz ve çalışanlarımızın ilerlemeye olan enerji, tutku ve kararlılığı Société Générale şirketinin bugün ulaştığı seviyeye gelmesine yardımcı olmuştur ve gelecekte de bu devam edecektir.

Société Générale, Türkiye’de faaliyet gösteren en köklü yabancı bankalardandır. Société Générale Türkiye 1990 yılında operasyonel faaliyetlerine başlamış ve kısa sürede büyük şirketlerin ve finansal kurumların lider iş ortağı olmuştur. Société Générale, yatırım bankacılığı küresel finans piyasalardaki uluslararası uzmanlığına sahip 50’ye yakın profesyonel ekibiyle ihtiyaca özel hazırlanmış finansal çözümler sunmaktadır.

Phoenix Kalen

Türkiye’nin manevra alanının giderek daraldığına dikkat çeken, Türk yetkililerin para birimini tamamen serbest bırakma veya alternatif olarak daha sıkı sermaye kontrolüne zorlanabileceğinden korkan ve para biriminin tamamen serbest bırakılmasının ciddi bir çöküşe ve sorunların daha da büyümesine neden olacağını değerlendiren Bayan Phoenix Kalen Société Générale finans şirketinden Gelişen Piyasalar Direktörüdür.

Société Générale analisti Phoenix Kalen, yılın ikinci yarısında yaşanması beklenen küresel ekonomik toparlanma ile risk iştahında iyileşmeler olsa dahi Türk Lirası’nın ABD Doları karşısında değer kaybetmeyi sürdürmesinin beklendiğini iddia etmektedir.

Merkez Bankasının korona virüs salgınından kaynaklanan talep azalması nedeniyle enflasyonda görülebilecek düşmeye bağlı olarak faizleri 100 baz puan daha indirmesinin beklendiğini ifade eden Bayan Kalen; net uluslararası rezervlerin tükenmesi nedeniyle Merkez Bankası ve kamu bankalarının para birimini desteklemek maksadıyla müdahale gayretlerini olumsuz etkileyeceğini değerlendirmektedir.

Koca ülke zaten S&P, Moody’s ve Fitch ile uğraşıyorduk, siz de nereden çıktınız?

[i] Kredi Temerrüt Takası (CDS) en temel anlamıyla borçların ödenmeme riskine karşı yapılan sigorta maliyetidir. Yani bir alacaklının üçüncü bir kişiye belli bir ücret ödeyerek alacağını garantilemesidir. Bu durumda, borçlunun iflası halinde oluşabilecek riski CDS satıcısı üstlenmektedir. 1997 yılında bir yatırım bankası olan JP Morgan tarafından piyasaya sürülmüştür. Kredi derecelendirme kuruluşlarının tahmin ve öngörü açısından büyük eleştirilere kaldıkları bir ortamda kredi temerrüt takasları bir risk göstergesi niteliği kazanmıştır. Kredi Temerrüt Takası (CDS) değeri hesaplanırken Ülkenin GSYH büyüme oranı, cari denge/GSYH, ihracat/GSYH, ithalat/GSYH, ihracat büyüme hızı, faiz oranları, risksiz faiz oranı, borç/GSYH, borç/ihracat, rezervler/borç, rezervler/ithalat, rezervler/GSYH, reel döviz kuru, dış borç, hükümet gelirleri, hane halkı borcu, GSYH, kişi başı risk iştahı, enflasyon oranı, işsizlik oranı, siyasi istikrar, temerrüt geçmişi, hisse senedi piyasasındaki dalgalanma gibi çok karmaşık veriler ve değişkenler baz alınmaktadır (Döviz724).

[ii] İhraççı – Sermaye piyasası araçlarını ihraç eden anonim ortaklıklar, mevzuata göre özelleştirme kapsamına alınanlar dâhil kamu iktisadi teşebbüsleri, mahalli idareler ile bunlarla ilgili özel mevzuatları uyarınca faaliyet gösteren kuruluş idare ve işletmelerdir (Borsa Terimleri Sözlüğü).

KATAR ile anlaştık.

Still, “it’s unclear whether the Turkey-Qatar currency swap deal will have tangible effects on the Turkish economy,” says Agathe Demarais, global forecasting director at the Economist Intelligence Unit. “Turkey is desperate for access to U.S. dollar swap lines, which the U.S. Fed continues to hold off on. The swap deal is relevant only for trade with Qatar, which remains limited.”

That kind of support from the U.S. Federal Reserve is highly unlikely, economists say; the Fed remains reluctant to meet Turkey’s request of dollar swap lines because of what is deems the high level of politicization of the Turkish central bank.